Sehr geehrte Investoren,

der große Index, welcher am breitesten die amerikanische Wirtschaft abbildet, ist der „S&P 500“. Dieser „Preisindex“ (Dividenden werden NICHT zur Preisbildung hinzugerechnet) ist mittlerweile in den letzten 10 Jahren, beinahe linear gestiegen. Begründungen wie, Nachwirkungen der zuvor eingeleiteten massiven Zinssenkungen, tiefe Firmenbewertungen, Steuerliche Stimulierungen für US-companies welche Obama in seiner Amtszeit einführte und nun Trump zusätzlich forciert, usw…hören sich gut an und die „Reise scheint kein Ende zu nehmen“. Mittlerweile ist das „altmodische“ Kursgewinn-ratio (KGV) auf >25 gestiegen.

Das „Shiller-KGV“, welches in der Berechnung die Gewinne der letzten 10 Jahre berücksichtigt, weist mittlerweile für den breiten US-Index >33 auf.

Die linke Seite des Charts zeigt auch , wie schnell Bewertungen verfallen können. Von Q3 07 bis Q1 09 haben Aktionäre ~ 50% ihrer Investments verloren.(Eh nur auf dem Papier höre ich viele sagen!) Hätte noch schlimmer kommen können Der Markt kam wieder zurück, um nur noch weiter zu steigen als zuvor. Ich möchte niemandem Angst machen-nur die Börse ist KEINE „Einbahnstraße“, in der die Kurse nur steigen oder auch immer wieder zurückkommen.

Info: Der japanische Index „NIKKEI 225“, welcher die größten 225 Firmen aus Japan abbildet, erreichte in der Spitze ~ 39000 Punkte in 1989 (Fall der Berliner Mauer) . Jetzt ca. 30 Jahre später, steht er bei ~ 23000 Zähler; also ~ minus 40% nach 30 Jahren. Die damaligen Investoren, welche zu Höchstkursen kauften, (Gründe gab es auch damals zuhauf)und die Assets auch noch immer halten, glaubten auch „die Reise geht weiter“ ;tatsächlich sind sie n.w.v. weit von Ihren Kaufkursen entfernt und 30 Jahre älter. In diesen Berechnungen sind keinerlei Kosten oder auch die Inflation berücksichtigt.

Im selektiven Aktiendepot wird seit Okt. 15 „Church & Dwight“ geführt. Damals war der Produzent von Reinigungsprodukten für den US-Markt fundamental eher „unterbewertet“. Jetzt nach ~ 3 Jahren ist die Aktie, insbesondere in den letzten 4 Monaten, stark gestiegen und „nicht mehr so preiswert“ . ~ 40% Gewinn in 3 Jahren, alleine 18% Zuwachs in 2018, veranlassten mich, die Aktie letzte Woche zu veräußern.

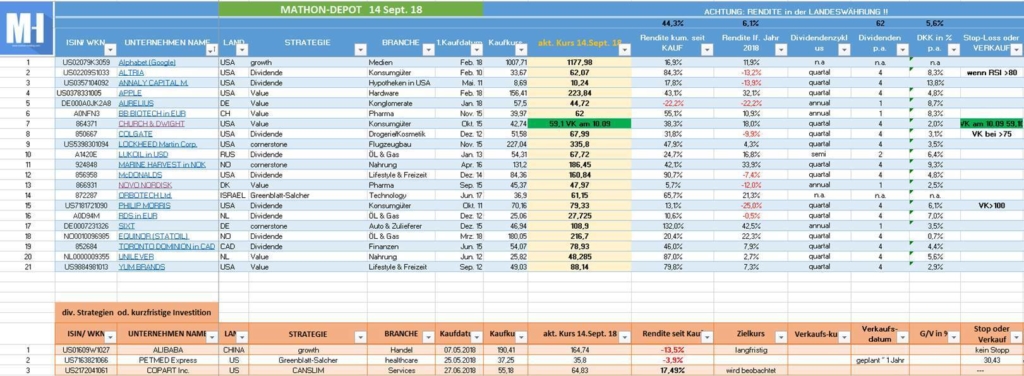

Das aktuelle Aktiendepot, mit nunmehr 20 Titel. Die Titelanzahl gibt keine Auskunft über die Gewichtung in einem gesamten Wertpapierportfolio. Die Höhe des Aktien-Anteils wird von vielen Parameter beeinflusst und wird Teil einer eigenen Veröffentlichung sein. Einerseits gibt es Marktbedingungen in denen es nicht ratsam ist Aktien zu halten oder zu kaufen, andererseits können Marktphasen mit bis zu 100% Aktien auftreten.

Risikohinweis: Die Informationen basieren auf Quellen, welche ich für zuverlässig halte. Die Angaben erfolgen nach zuverlässiger Prüfung, jedoch ohne Gewähr! Für die angemessene Platzierung von Kauf-und Verkaufsaufträgen ist der Leser allein verantwortlich. Gute Ergebnisse in der Vergangenheit garantieren keine positiven Resultate in der Zukunft. Aktienanlagen, sowie Long- oder Short-ETF`s, bieten höhere Chancen auf Gewinne, aber zugleich die Gefahr hoher Verluste, die im negativsten Fall bis zum Totalverlust der investierten Mittel führen können. Daher rate ich ausdrücklich den Anteil ihres Vermögens welches in liquide Wertpapiere investiert werden soll, nicht auf wenige Titel zu konzentrieren. Der Anteil einzelner Werte/Finanzinstrumente sollte- je nach Risikoeinschätzung- auch hinsichtlich dem Wert „Risiko pro Position“ angepasst sein. Prinzipiell sollten Aktienveranlagungen langfristig; > 5Jahre ausgerichtet sein. Massive Kurseinbußen sollten ihre lf. Liquidität nicht gefährden.

Bei Fragen zu dem Portfolio –Sie haben meine Daten.

Ich wünsche Ihnen allzeit Gewinn bringende Investitionen und einen schönen Sonntag.

mit besten Grüßen

Franz Salcher,CFP®

konzessioniertes Wertpapierdienstleistungsunternehmen