Sehr geehrte Investoren,

Ist die alte Börsenweisheit „sell in May and go away“; also verkaufe Ende April deine Aktien und erwerbe diese 5 Monat später-also Anfang Oktober des gleichen Jahres wieder, nur so ein Spruch- oder war (ist) wirklich etwas dran? Hat man damit Geld verdient?-Wenn Ja-so viel wie bei „buy and Hold“ ? Auch mit welcher „Wahrscheinlichkeit-generiere ich Zuwächse“ ist eine durchaus interessante Frage. Wir haben über mehrere Dekaden für den Österreichischen „ATX“ und den Deutschen Pendant-dem „DAX“ nachgerechnet-ob es sich rechnet.

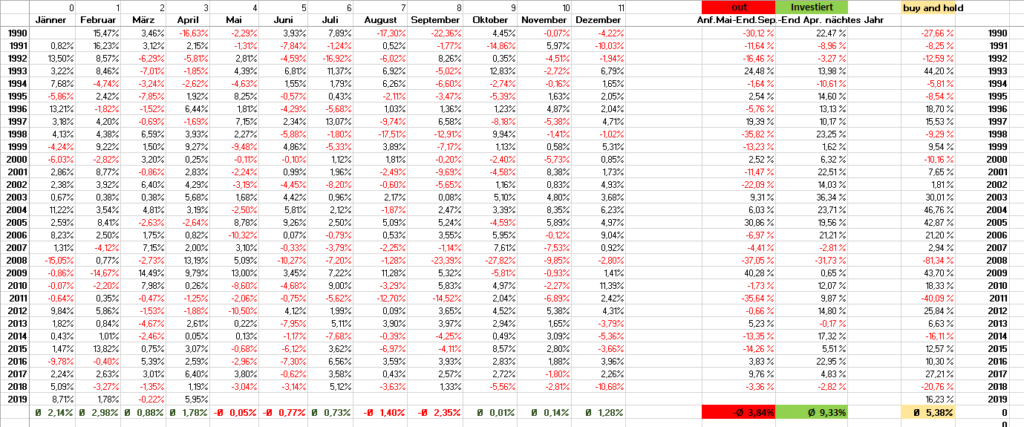

ATX:

Über die lange Frist von 28 Jahren hat die jeweilige Investition über 7 Monate (Anfang Oktober bis Ende April) im Ø + 9,33% verdient. Dies entspricht einer p.a. Performance von ~ 16,5% . (Versuchen Sie mal nachzurechnen) Man musste allerdings auch innerhalb dieser 7 Monate mit dieser mechanischen strategy Rückschläge akzeptieren. So war der Zeitraum bis „Ende April 09“ mit – 31,7% dramatisch schlecht.

Durchgehend investiert zu sein. (buy and hold) –verdiente im Durchschnitt „nur“ +5,38% p.a. Zusätzlich musste man dramatische Verlust mit diesem Ansatz (ist ja keiner !) akzeptieren. -81% in 2008; oder auch letztes Jahr verbilligte sich der ATX um mehr als ein Fünftel.

Die Mathematik steht bei Verlusten von 80% gegen Sie-400% Zuwachs sind notwendig; nur um zum ursprünglichen Investitionsbetrag zu gelangen. (Siehe Grafik aus fortnight 08/19)

NICHT im österr. Markt über den Sommer investiert gewesen zu sein, machte im Ø Sinn.

ATX, mtl. Bruttoperformance source: Mathon-Holding.com

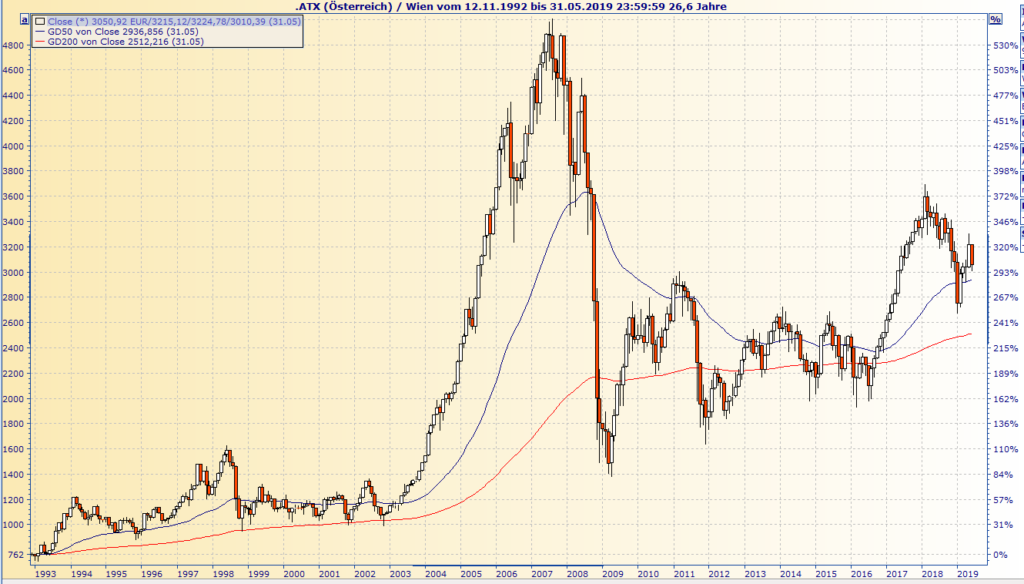

Nach den Höchstständen aus 2008 ist der ATX aktuell immer noch ~ -39% tiefer. Damalige Investoren auch 11 Jahre älter!

ATX: mtl. „candle-Darstellung“ mit gleitendenden Durchschnitten

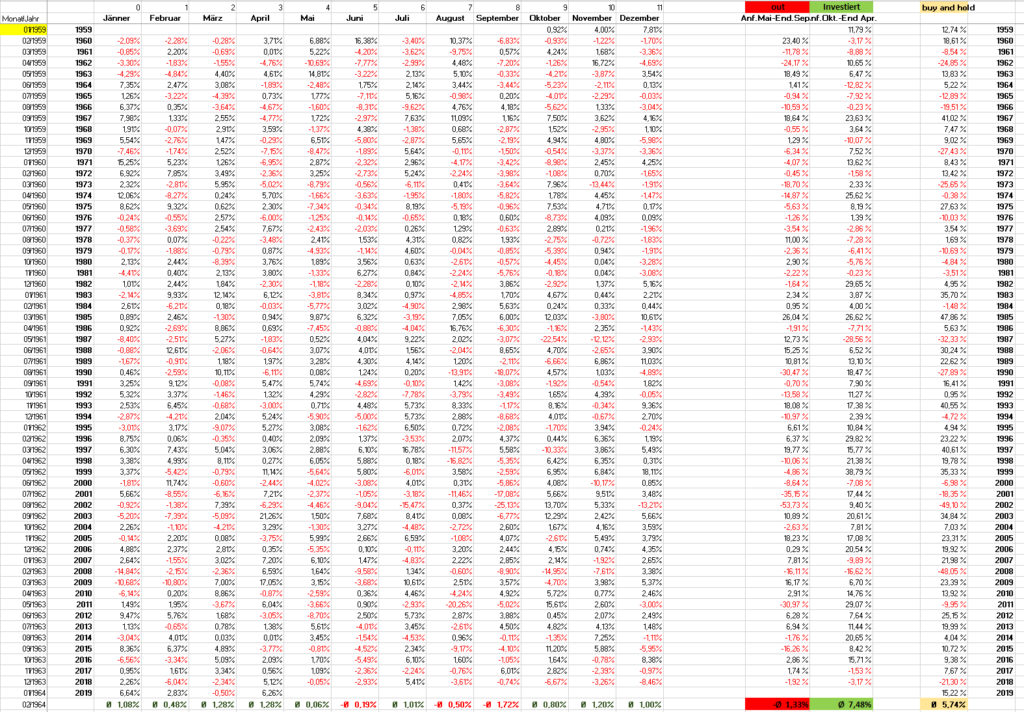

DAX:

Die langen Zeitreihen beim Deutschen Leitindex zeigen ähnliche Muster wie in Österreich.

Die fünf Sommermonate brachten im Durchschnitt Verluste. Auch die jeweilige Investitionsphase Oktober bis Ende April des Folgejahres war mit +7,48% außerordentlich.

„Buy and Hold“ hätte mit höherem Verlustpotential „nur“ 5,74% p.a. verdient.

DAX, mtl. Bruttoperformance source: Mathon-Holding.com

Anscheinend ist es vorteilhalt über die wärmeren Monate NICHT in Aktien investiert zu sein. Trifft auch in großer Ähnlichkeit für den amerikanischen Markt zu. Bedeutet dies nun einen rigorosen Abverkauf „Ende April“-und einen neuerlichen Ankauf „Anfang Oktober“? KEINE Freude hätten spesengetriebene Banken (und deren Aktionäre) bzw Vermittler mit dieser relativ einfachen Strategy.- 2 deals pro Jahr in ETF`s halten die Gebühren wirklich überschaubar ; und nur 7 Monate Risiko, während der Investitionsdauer in Indizes, bedeuten auch 5 Monate risikoloser Zins (sagen wir mal so) . Dieser bringt aktuell keinen Zins.

Aber wer investiert 5 Monate zu 100% in Cash; und wagt dann Anfang Oktober eine Vollinvestition- nur weil es die Statistik sagt?

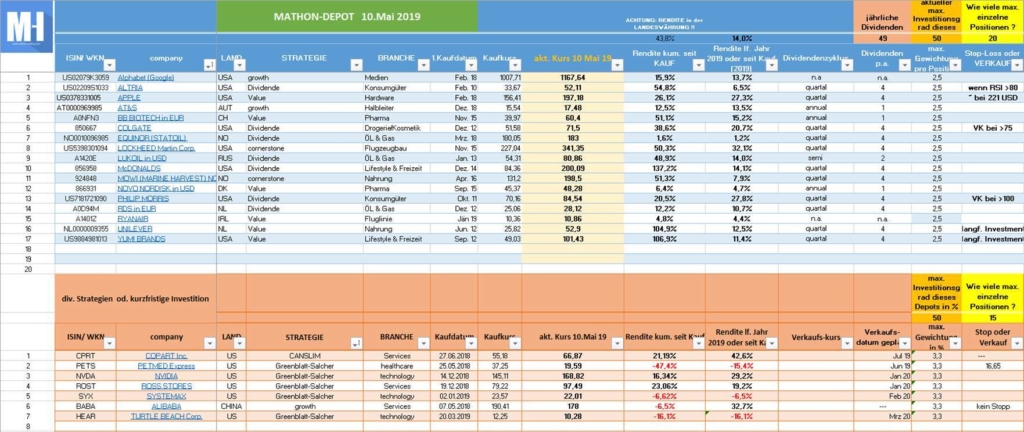

Aus dem Mathon Portfolio heute ein Bericht zu

Apple (ISIN: US0378331005)

Im 2. Quartal gelang es Apple, die Abhängigkeit vom iPhone zu reduzieren. Das Smartphone steht zwar immer noch für >57% des Umsatzes, doch auch andere Unternehmensbereiche wachsen. Insbesondere das margenträchtige Service-Geschäft legt zweistellig zu. Der iPhone-Boom ist rückläufig. Dennoch befindet sich der Konzern auf einem guten Weg, denn der Umsatz kommt auch aus anderen Bereichen. So wird das renditeträchtige Service-Geschäft kontinuierlich ausgebaut. Für Aktienrückkäufe werden Milliarden ausgegeben. Die Dividende wurde um 5% auf USD 0,77 pro Quartal erhöht.

Apples Umsatz im 1. Geschäftshalbjahr (Oktober bis März) betrug 142 Mrd. $ (ca. 127 Mrd. €). Der Gewinn betrug in den sechs Monaten gigantische 31,5 Mrd. $ (ca. 28,2 Mrd. €).

Zum Vergleich hatte die Republik Österreich in 2018 Bruttosteuereinnahmen von EUR Mrd. 89,5 !!

Apple vs S&P500 ~2,5 Jahre

source: Mathon-holding.com

Risikohinweis: Die Informationen basieren auf Quellen, welche wir für zuverlässig halten. Die Angaben erfolgen nach zuverlässiger Prüfung, jedoch ohne Gewähr! Für die angemessene Platzierung von Kauf-und Verkaufsaufträgen ist der Leser allein verantwortlich. Gute Ergebnisse in der Vergangenheit garantieren keine positiven Resultate in der Zukunft. Aktienanlagen, sowie Long- oder Short-ETF`s, bieten höhere Chancen auf Gewinne, aber zugleich die Gefahr hoher Verluste, die im negativsten Fall bis zum Totalverlust der investierten Mittel führen können. Daher raten wir ausdrücklich den Anteil ihres Vermögens welches in liquide Wertpapiere investiert werden soll, nicht auf wenige Titel zu konzentrieren. Der Anteil einzelner Werte/Finanzinstrumente sollte- je nach Risikoeinschätzung- auch hinsichtlich dem Wert „Risiko pro Position“ angepasst sein. Prinzipiell sollten Aktienveranlagungen langfristig; > 7 Jahre ausgerichtet sein. Massive Kurseinbußen sollten ihre lf. Liquidität nicht gefährden.

Fragen zu den Themen oder den beiden Strategieportfolios beantworten wir gerne. Insbesondere BUY,HOLD, SELL oder einzelne Gewichtungen der angeführten Werte.

Halten Sie n.w.v. mindestens 50% in CASH um Chancen, welche sicherlich kommen werden, auch nutzen zu können. Es kann ja aufgrund der „Sommerflaute“ interessante Kaufgelegenheiten geben. Geduldig auf die Chance zu warten ist leicht gesagt- aber sicherlich nicht einfach.

Einen schönen Sonntagabend für Sie.

mit besten Grüßen

Franz Salcher,CFP®

konzessioniertes Wertpapierdienstleistungsunternehmen