ATX (Austrian Traded Index)

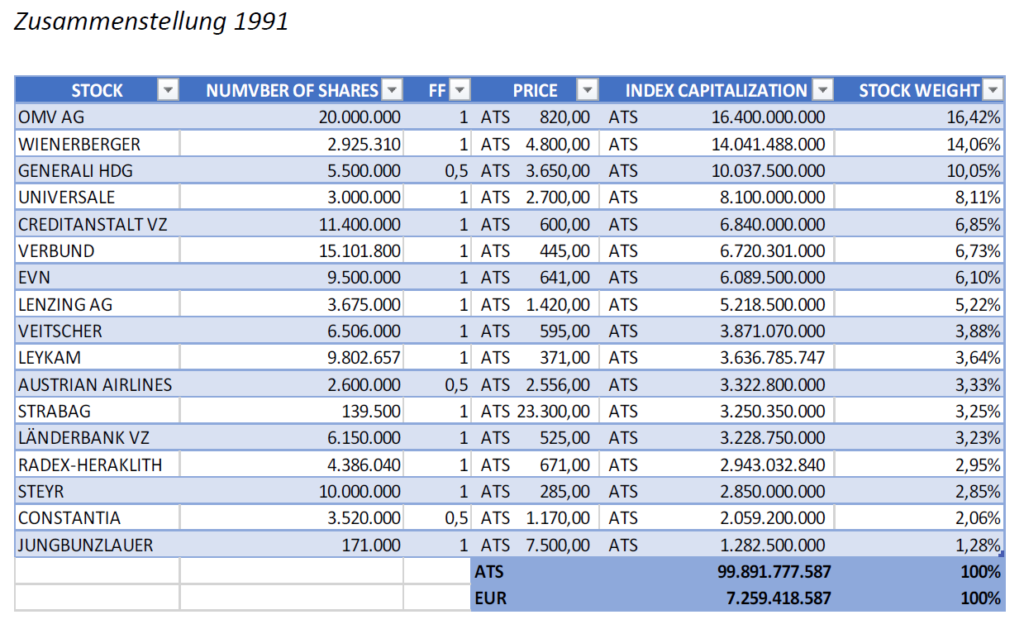

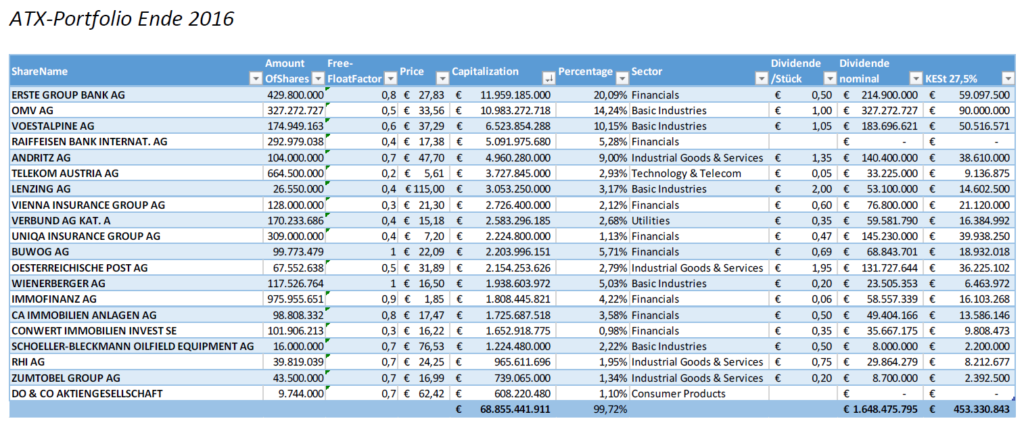

Der Austrian Traded Index (ATX) ist der wichtigste Aktienindex in Österreich. Die Berechnung startete am 2. Jänner 1991 bei 1000 Punkten. Wenn Sie sich die damals 17 gelisteten Firmen anschauen, werden sie erstaunt manche nicht zuordnen können. Nach nun 25 Jahren (Ende 2016) sind lediglich im größten Index Österreichs 4 AGs (Lenzing, OMV, Verbund, Wienerberger) nach-wie-vor vertreten. Übernahmen, Fusionen, Pleiten, Scheitern, oder von Großaktionären vom Markt genommen – all das verändert die Zusammenstellung des Index. Kriterien wie FF (free float = wie viele Aktien „laufen“ von den möglichen Stücken um?) und Marktkapitalisierung ( aktueller Preis * Anzahl der Aktien) bestimmen die Gewichtung der Aktie im Index. So ist die „ERSTE BANK“ Ende 2016 mit > 20 %, „LENZING“ lediglich mit ca. 3% gewichtet. Gleichhohe Kurs-Schwankungen der „ERSTE BANK“ vs. „LENZING“ wirken sich somit ca. 7 X höher aus.

Die Marktkapitalisierung aller Aktien im Index aus 1991 (~ EUR Mrd. 7,25) erhöhte sich in den 25 Jahre auf ca. EUR Mrd. 68,5 (Vergleiche die erste Tabelle aus 1991 mit der zweiten aus 2016).

Dies entspricht einem jährlichen Wachstum von Ø 9,4%.

Interessanter ist da schon, welchen Ø p.a.-Ertrag ein Investieren in den Index gebracht hätte (Anfang 1991-Ende 2016). Hypothetisch-denn damals gab es noch keine Produkte „auf“ den ATX.

√2618/1000 26 = 3,77% p.a. ist nicht wirklich, über den langen Zeitraum (26 Jahre) betrachtet, eine gute Performance (ohne Depotgebühren, Steuer, etc.). Man ist unter dieser Annahme immer investiert – und auch immer in Aktien. Der ATX ist ein PREISINDEX. Dies bedeutet, dass sämtliche Dividenden NICHT zur Berechnung herangezogen werden. Der deutsche Pendant „DAX“ ist hingegen ein „Performanceindex“, d.h. dass alle Dividenden der Berechnung hinzugezählt werden.

Rechnet man alle Ausschüttungen (Dividenden) hinzu, liegt die mittlere Rendite schon bei stattlichen 5,8 Prozent p.a.

Die 20 ATX Titel (wovon eigentlich nur 18 AG`s Dividenden in 2016 ausbezahlt haben) haben in 2016 rund EUR 1,65 Mrd. an Dividende an ihre Aktionäre ausbezahlt. Davon hat das Finanzministerium über EUR 450 Mio. an Kest erhalten. Für den kleinen Finanzmarkt Österreich ist dieses „verdiente“ Geld eine gewaltige Summe, zumal die ges. Dividendenauszahlungen auch im Verlaufe der Jahre kontinuierlich leistbar erhöht wurden. Die Höhe der ausbezahlten Dividende ist in den meisten Fällen geringer als der tatsächliche Gewinn /Aktie. Ein gutes Zeichen!

Freilich: Dieser Prozentsatz (5,8%) ist wesentlich besser. Aber wie geht es Ihnen mit möglichen Schwankungen (Volatilität)? Man(n) investiert ja meistens nicht im „Ausverkauf“, sondern wenn es richtig teuer ist. Verkrafte ich Rückschläge von 70% oder noch mehr? Positionsgrößenbestimmung sowie Money-Management mit adäquatem Risikobeitrag sind in jeder Marktlage DAS Thema – ob Sie Wertpapiere, Immobilien oder illiquide Kunst handeln! Richtig reich konnte werden, wer in den „Jahren der Übertreibung“, von 2003 bis 2007, auf den ATX setzte (oder Aktien daraus). Damals jagte die Ostfantasie, der Glaube an unbegrenzte Expansion in den früheren kommunistischen Planwirtschaften, den Index in ungeahnte Höhen – von 1000 auf fast 5000 Punkte. In dieser Phase war auch die Liquidität „sehr hoch“ und der Wiener Marktplatz „in ausländischer Hand“.

Viel Geld verlor, wer zu spät einstieg (Disziplin, Hoffnung u. Gier) und miterleben musste, wie der ATX bis 2009 auf 1400 Punkte absackte. Seitdem hat er sich in mehreren Anläufen wieder erholt und überschritt mittlerweile wieder die 3000 Punkte-Marke. Eine Achterbahnfahrt für Menschen mit eisernen Nerven? In 2009 zogen sich auch viele „Investoren“ aus dem Markt zurück.

ETFs sind jene passiven Fonds, die einen Aktienindex kongruent nachbilden. Die fünf Exchange Traded Funds (ETF) auf den ATX haben mittlerweile ein Gesamtvolumen von fast 400 Mio. Euro erreicht. Das macht den Streubesitz eines ATX-Mitglieds liquider. Schon deshalb ist es für ein börsennotiertes Unternehmen wichtig, in der Gruppe der Großen vertreten zu sein. Leider nur wenige verwaltete Fonds sind besser (performen besser mit zumindest gleicher Volatilität als eben passive Investments). Diese sind auch aufgrund der geringeren laufenden Kosten (0,2%-0,5% p.a. TER) für den Investor ein optimierter „Baustein“ für ein diversifiziertes Portfolio. Der Chart zeigt den ATX in BLAU – mit einem ETF auf den ATX (in ROT). Für Investoren dieses ETFs hätte sich das „Halten“ über ca. 10 Jahre mit weniger als der Inflation gelohnt (immer ohne Spesen und Steuer!).

Frage: Wieso ist der ETF (rot) prozentuell besser als das Basisinvestment ATX in Blau? Die Antwort liegt im Charakteristikum des ATX: Wie erwähnt ist dieser ein Preisindex (ohne Dividenden), wogegen der ETF die Dividenden in der Preisbildung miteinbezieht. Ein Jahr ist nicht aussagekräftig. Erst ab einer Betrachtungsdauer von 10 Jahren (oder länger) ist die Berücksichtigung von Dividenden eine wirkliche Größe.

Wann macht es nun Sinn, den Markt „long“ zu kaufen? 100 %-ig gibt es in sämtlichen Märkten Phasen, die ein Investment (ob Aktien, Anleihen oder Immobilien) nicht rechtfertigen. Betrachten wir nur den obigen ATX-Chart – Investoren, welche Mitte 2007 bis März 2009 den ATX „hielten“, verloren ca. 70% von den Höchstkursen. Ziemlich demoralisierend – und bis jetzt nicht aufgeholt.

Was kann ich erwarten, wenn ich diese oder jene Strategie anwende? Welchen Erwartungswert hat eine Strategie? – Soll bedeuten: Macht es Sinn, diese zu verfolgen?

Ich befasse mich seit Langem mit optimierten, „mechanischen“ Systemen. Wo gibt es Regelmäßigkeiten, Chancen, vermeidbare Risiken?

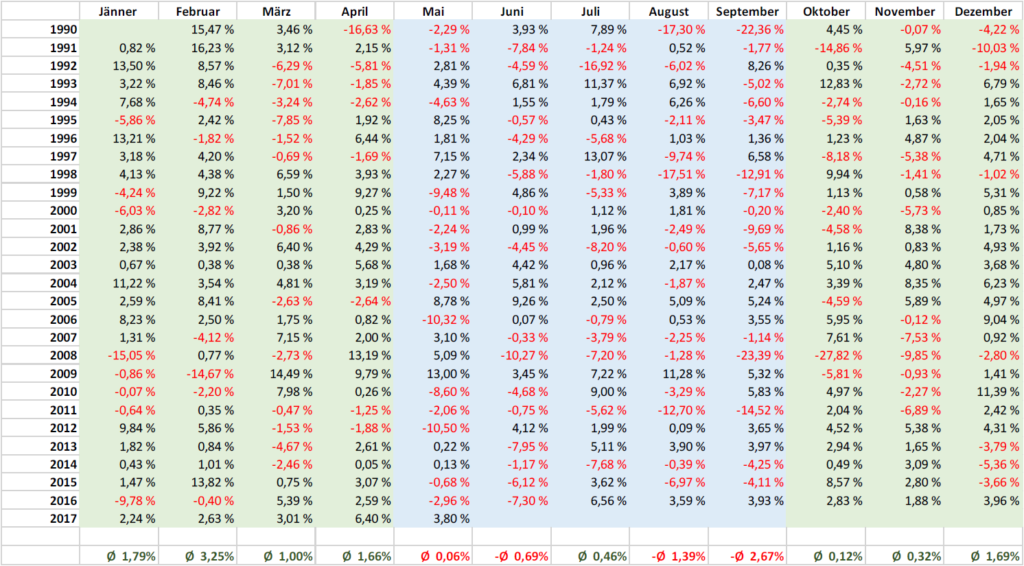

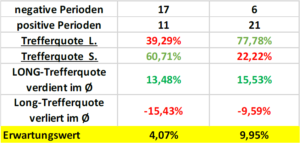

„Sell in May and go away…“ auf den ATX zeigt die historischen, monatlichen Gewinne als auch Verluste. Bei einer Investmentdauer von jeweils nur 7 Monaten (Oktober bis April) hätte ihr Geld Ø 9,59% verdient. In den restlichen 5 Monaten (Mai bis September) hätten sie mit dem ATX Ø – 4,07% verloren.

Diese lange Zahlenreihe von 27 Jahren zeigt, dass ich mit einer Trefferquote von ca. 78% einen durchschnittlichen Ertrag von 9,59%, in jeweils 7 Monaten, „eingefahren“ hätte. Falls ich richtig lag, verdiente das System Ø 15,53%. In der Investitionsphase gab es in 22% der Zeiträume (oder 6 Perioden) eine negative Entwicklung. Ich musste einen Verlust von Ø -9,59% akzeptieren! Der ERWARTUNGSWERT dieser, „nicht justierten“, Strategie betrug allerdings hervorragende 9,95% (nicht p.a. sondern in den investierten 7 Monaten!). Für genauere Information kontaktieren Sie mich bitte. Ich sehe diese „LONG-Strategie auf Indizes“ als Baustein (ETF-Lösungen & Indikationen); wie in der folgenden Grafik dargestellt. Wir haben die Erwartungswerte für viele Indizes mit mehreren Strategien aufwendig erstellt. Zeitreihen, teilweise aus den 50-igern des letzten Jahrhunderts. Teile meines Portfolios investieren mit justiertem „mechanischen“ Ansatz!

Diese lange Zahlenreihe von 27 Jahren zeigt, dass ich mit einer Trefferquote von ca. 78% einen durchschnittlichen Ertrag von 9,59%, in jeweils 7 Monaten, „eingefahren“ hätte. Falls ich richtig lag, verdiente das System Ø 15,53%. In der Investitionsphase gab es in 22% der Zeiträume (oder 6 Perioden) eine negative Entwicklung. Ich musste einen Verlust von Ø -9,59% akzeptieren! Der ERWARTUNGSWERT dieser, „nicht justierten“, Strategie betrug allerdings hervorragende 9,95% (nicht p.a. sondern in den investierten 7 Monaten!). Für genauere Information kontaktieren Sie mich bitte. Ich sehe diese „LONG-Strategie auf Indizes“ als Baustein (ETF-Lösungen & Indikationen); wie in der folgenden Grafik dargestellt. Wir haben die Erwartungswerte für viele Indizes mit mehreren Strategien aufwendig erstellt. Zeitreihen, teilweise aus den 50-igern des letzten Jahrhunderts. Teile meines Portfolios investieren mit justiertem „mechanischen“ Ansatz!

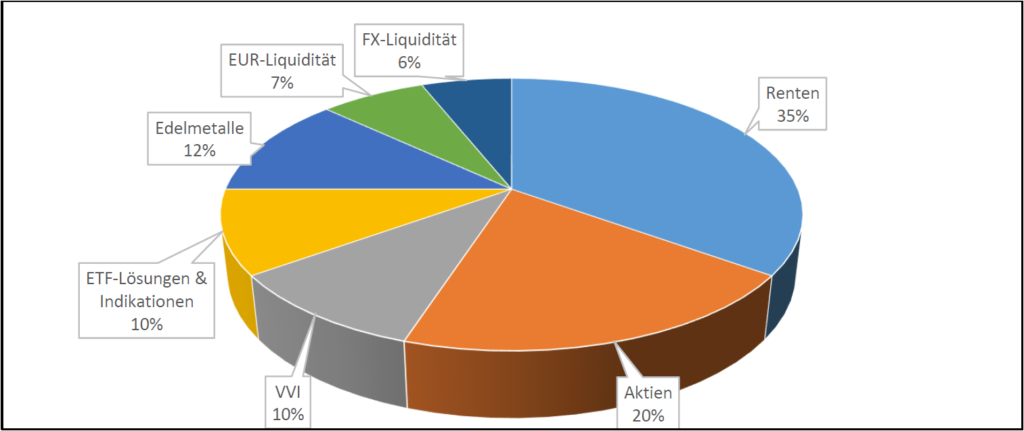

Beispiel der strategischen Allokation eines defensiven Portfolios

Passend zum ATX-Thema: ein ETF aus dem Sektor „ETF-Lösungen & Indikationen“. Wenn sie an den österreichischen Markt langfristig glauben, kaufen Sie den ETF von „Black-Rock“ mit der ISIN: DE000A0D8Q23 (¼ jährliche Ausschüttungen; KEIN Management (nur den Aktien-Index); TER-Kosten p.a. 0,32%)

Umfassende Infos dieses ETF und auch dessen Risiko unter: http://www.fondsweb.at/DE000A0D8Q23-iShares-ATX-DE/stammdaten

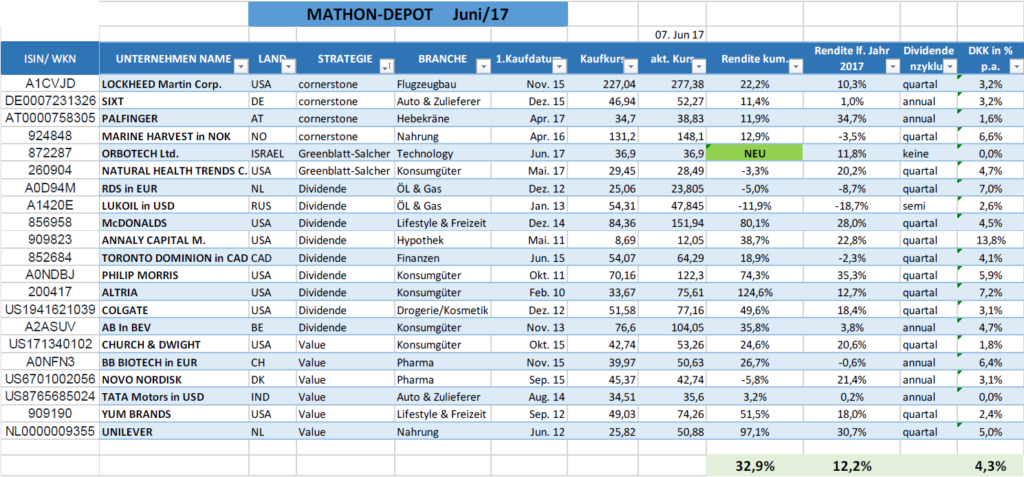

Aktuelle Aktienaufstellung

Ich habe in meinem Aktienportfolio „DINE EQUITY“ verkauft. Obwohl die fundamentalen Daten des US-Unternehmens ausgezeichnet sind, kann sich diese Aktie dem bestehenden, charttechnischen Abwärtstrend n.w.v. nicht entziehen. Der Gewichtungsbestimmung einer Aktie (oder anderer Wertpapieranteile) in einem Portfolio messe ich große Bedeutung zu.

Wie weit darf ein Wertpapier fallen (bezogen auf meinen Kaufkurs)?

Dieser %-Satz sagt aus, wie viel Risiko, bezogen auf mein selbst gewähltes Gesamtrisiko, ich eingehe.

Eine Position darf mein Portfolio nicht „zerstören“! Wie hoch gewichte ich bzw. wann „gehe ich nach Hause“ (wo ist der Stopp)?

Neu im Aktiendepot ist „ORBOTECH Ltd.“ aus Israel über Börse „Nasdaq“ (Strategie: Greenblatt-Salcher)

Wenn Sie mein Aktien-Portfolio nachbilden wollen, achten Sie auf eine in etwa gleich hohe Gewichtung. Natürlich können Sie Ihr ganz persönliches Depot, entsprechend Ihren Vorlieben, aufbauen. Achten Sie auf ein eventuelles „Klumpenrisiko“. Bei Bedarf sprechen Sie mich bzgl. ISIN, Börsenplatz, Stopp-Loss, u. ä. an.

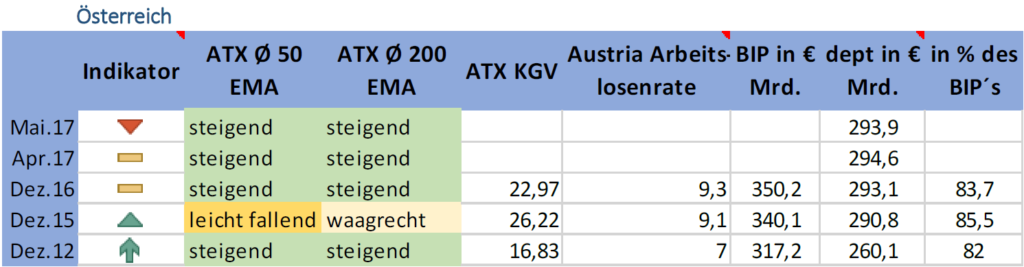

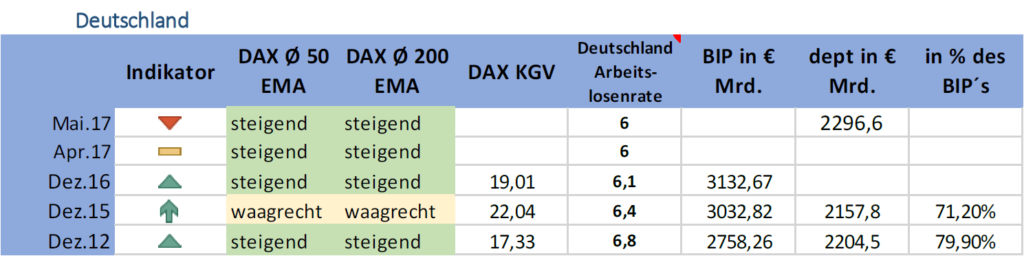

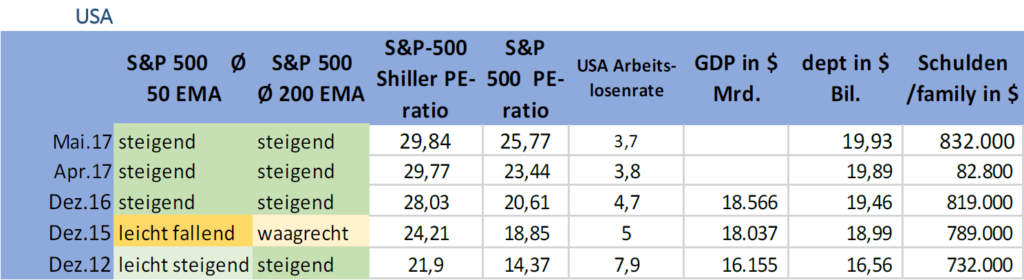

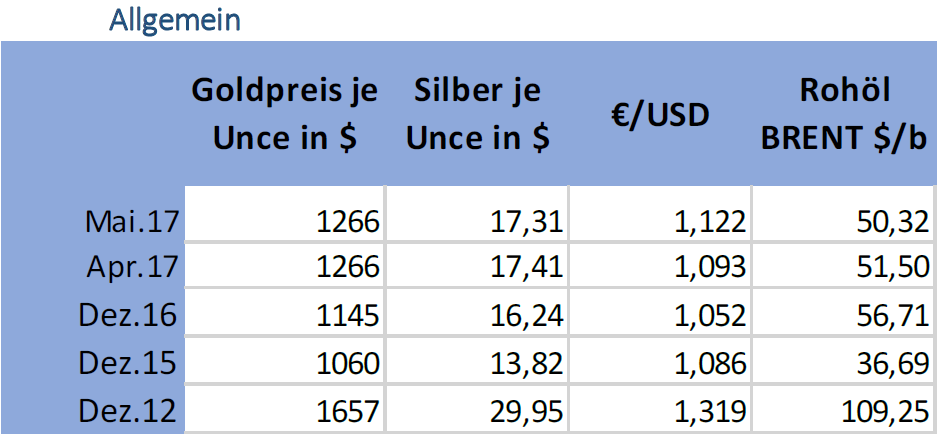

Aktuelle Börsenwerte und Finanzdaten

(Quellen: https://www.staatsschulden.at/; https://www.google.at/publicdata; https://de.statista.com/statistik/daten/studie/17304/umfrage/arbeitslosenquote-inoesterreich/;

http://www.staatsschuldenuhr.de/; https://de.statista.com/statistik/daten/studie/4878/umfrage/bruttoinlandsprodukt-von-deutschland-seit-dem-jahr-

1950/; https://www.bundesbank.de/Navigation/DE/Statistiken/Oeffentliche_Finanzen/Maastricht_Defizit_und_Schuldenstand/Tabellen/tabellen.html;

https://de.statista.com/statistik/daten/studie/1224/umfrage/arbeitslosenquote-in-deutschland-seit-1995/; http://www.multpl.com/shiller-pe/table; https://fred.stlouisfed.org/series/LNU04000024; http://www.usdebtclock.org/; https://www.bea.gov/newsreleases/national/gdp/2017/gdp4q16_adv.htm)

Was sind BITCOINS?

Sinngemäß „digitale Münze“. Als ich das erste Mal davon hörte lag sein Preis bei ca. 8 USD- mit hohen Schwankungen mittlerweile bei ca. USD 2800. Keine schlechte Performance. Mittlerweile werden aber Bekannte von mir angesprochen, doch ihre Euros in BITCOINS oder andere Kryptowährungen, gegen Provision, zu tauschen. Man sollte jedoch die ökonomische Betrachtung in den Vordergrund stellen. Es geht mir hier nicht um die zugrundeliegende Technik, die „Blockchain“ genannt wird. Diese mag revolutionär sein und sich in vielen Bereichen, womöglich auch bei Zahlungssystemen, durchsetzen – die Zukunft wird es erweisen. Das macht Bitcoin aber ökonomisch nicht zu Geld – genauso wenig, wie die Technik des Papierdruckens einen Monopoly-Spielgeldschein zu Geld macht. Werthaltige Firmenbeteiligungen wie Aktien sind da schon besser. Auch Gold ist kein Schneeballsystem!

Uns allzeit gute Investments.

Ihr Salcher Franz

Risikohinweis

Die veröffentlichen Informationen basieren auf Quellen, welche wir für zuverlässig halten. Die Angaben erfolgen nach zuverlässiger Prüfung, jedoch ohne Gewähr. Für die angemessene Platzierung von Kauf- und Verkaufsaufträgen ist der Leser/die Leserin allein verantwortlich. Gute Ergebnisse in der Vergangenheit garantieren keine positiven Resultate in der Zukunft. Aktien bzw. Fondsanlagen, sowie Long- oder Short-ETFs bieten höhere Chancen auf Gewinne, aber zugleich die Gefahr hoher Verluste, die im negativsten Fall bis zum Totalverlust der investierten Mittel führen können. Daher raten wir ausdrücklich, den Anteil Ihres Vermögens, welcher in liquide Wertpapiere investiert werden soll, nicht auf wenige Titel zu konzentrieren. Der Anteil einzelner Werte/Finanzinstrumente sollte – je nach Risikoeinschätzung – auch hinsichtlich dem Wert „Risiko pro Position“ angepasst sein. Prinzipiell sollten Aktienveranlagungen langfristig, also > 5 Jahre, ausgerichtet sein. Massive Kurseinbußen sollten Ihre laufende Liquidität nicht gefährden.